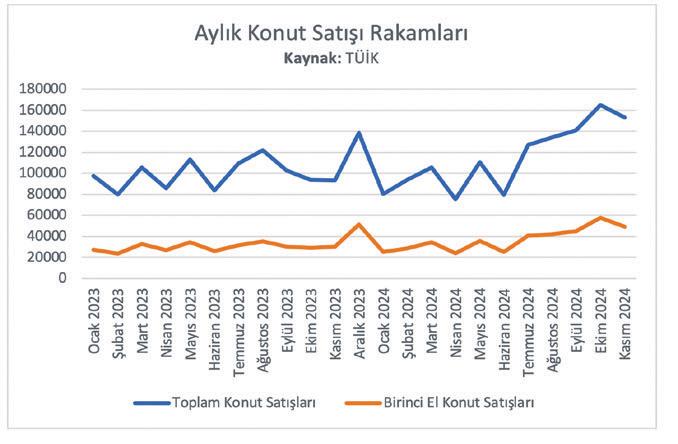

Konut satışı rakamları temmuz ayından bu yana yükselişte. Bu trendi tetikleyen iki temel faktör var. Konut fiyatlarındaki düşüş, satışlardaki canlanmanın bir numaralı sebebi. Konut satışlarının Temmuz 2024'ten önceki bir yıllık süre zarfında cılız bir seyir izlemesi, konut fiyatlarını düşürdü. Enflasyondan arındırılmış hesaplamalara göre, Türkiye genelinde konut fiyatları reel bazda dokuz aydır düşüyor. Konut Fiyat Endeksi, Kasım 2024'te önceki yılın aynı dönemine kıyasla nominal bazda yüzde 29.4, reel bazda ise yüzde 12 geriledi. Konut fiyatları halen yüksek seviyelerde olsa da fiyat balonunun bir kısmının sönmesi, yeni konut alımı için belirli fırsatlar sunuyor.

Konut satışlarını artıran ikinci neden, faiz beklentileriyle ilgili. Bir süredir finans piyasalarında, Merkez Bankası'nın faiz indirim sürecine yakında başlayabileceğine dair değerlendirmeler yapılıyor. Faiz indirimlerinin konuşulmaya başlaması, konut talebini öne çekmiş olabilir. Politika faizleri gerçekten düşmeye başladığında, piyasanın hareketleneceğini düşünen satıcılar muhtemelen fiyatlarını artıracak. Belli bir birikimi olan ve ev almayı düşünenler için, faiz düşüş eğilimine girmeden harekete geçmek daha avantajlı bir seçenek sunuyor.

Yastık altı birikimi olanların, ellerindeki altın ve dövizi bozdurarak konut alımına yöneldiği gözlemleniyor. İpotekli konut satışı rakamlarının halen düşük olması bu durumu doğruluyor. Konut kredileri son haftalarda hafif hareketlenme yaşasa da kasım ayında satılan konutların sadece yüzde 14'ü ipotekli satış yöntemiyle gerçekleşti. İpotekli satışlar yılın ilk 11 ayında 2023'ün aynı dönemine kıyasla yüzde 21 geriledi. Konut satışları büyük ölçüde peşin para ile gerçekleşiyor.

Türkiye'de konut sorunu ciddi bir sosyal mesele haline geldi. Konut fiyatlarının daha makul seviyelere inmesi gerekiyor; ancak önümüzdeki aylarda konut stoklarının azalması ve faiz oranlarının gerilemesiyle birlikte, fiyatlardaki mevcut düşüş eğiliminin ne kadar süreceği büyük bir soru işareti olarak karşımıza çıkacak. Toplumun her kesimi için erişilebilir ve güvenilir konutlara ihtiyaç var. İnşaat sektörünü bu doğrultuda sağlıklı bir şekilde canlandırmak için arazi fiyatlarından inşaat maliyetlerine, denetim süreçlerinden işgücü potansiyeline kadar birçok konuyu kapsayan kapsamlı bir yol haritası gerekiyor.

REEL SEKTÖRÜN BORÇ YÜKÜ

Reel sektörün toplam borç yükünün GSYH'ye oranı, 2018 yılından önce tehlikeli bir eğilim içerisindeydi. Borç oranı, gelişen ülkelerin ortalamasının da üzerine çıkarak yüzde 60'lı seviyeleri görmüştü. Kur şoklarının şirketleri daha temkinli davranmaya yönlendirmesi ve uygulanan makroihtiyati tedbirlerin yabancı para (YP) cinsi kredileri sınırlaması, reel sektörün borç yükünü disipline etti. Son yıllardaki enflasyonist ortam da reel sektörün borç yükünü azaltmasına katkı sağladı. Enflasyon, ciroları artırırken borç stoğunu reel düzeyde eritti. Merkez Bankası'nın paylaştığı son verilere göre, reel sektör borç yükünün GSYH'ye oranı son bir yılda 13 puan gerileyerek yüzde 42,8 oldu. Gelişen ülkelerde bu oranın ortalaması yüzde 62,7. Birkaç yıl içerisinde pozisyonlar tersine döndü. Türkiye'de reel sektör bilançolarındaki borç yükü, akran ülkelere kıyasla hafifledi.

Ancak son aylarda YP kredilerinde hareketlenme yaşandığını not etmeliyiz. TL kredilerde faizlerin yüzde 60'ları görmesinin yanı sıra döviz kurunun oldukça stabil bir seyir izlemesi, orta ve büyük ölçekli şirketleri YP kredilere yönlendirdi. Politika yapıcılar, bu eğilimin sistemik bir riske dönüşmemesi için bazı kısıtlayıcı tedbirleri devreye aldı. Yine de reel sektörün net döviz açığının artıyor olması nedeniyle YP kredilerini daha yakından takip etmekte fayda var.

FED GELECEK YIL İÇİN TEMKİNLİ

Fed, son toplantısında politika faizini 25 baz puan daha aşağı çekse de 2025'e dair temkinli mesajlar verdi. Eylül toplantısında 2025 için dört kez faiz indirimi öngören Fed yetkilileri, Aralık toplantısında beklentilerini ikiye indirdi. Enflasyondaki düşüş eğiliminin yavaşlaması ve hedef seviyeye ulaşma sürecinin uzaması, 2025 yılında olası faiz indirimleri konusunda Fed'i yavaşlatacak gibi görünüyor. Fed'in tutumunu hafif şekilde şahinleştirmesinin ardından, uzun vadeli tahvil faizleri yükselirken borsalar değer kaybetti. ABD'de faiz indirimlerinin daha yavaş bir hızda gerçekleşme olasılığı, 2025'in ilk yarısında gelişmekte olan piyasalara yönelik uluslararası fon akışlarını sınırlayabilir. Bu durum, gelişen ülke para birimleri üzerindeki baskıyı artırabilir. Son günlerde Dolar/TL kurunda yaşanan hareketlilik de bu gelişmelerle ilintili.