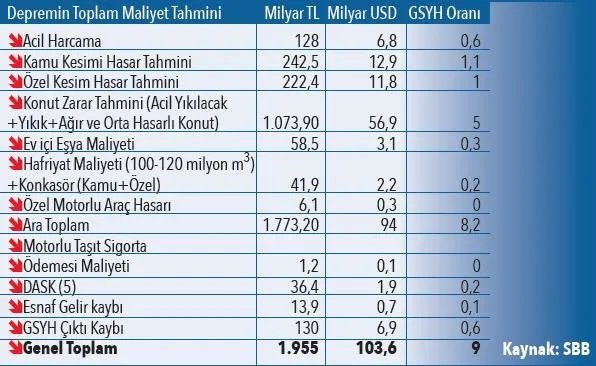

Depremlerin neden olduğu tahribatın boyutlarının daha detaylı ölçülmesiyle birlikte yaşadığımız doğal afetin ekonomik maliyetine yönelik resim netleşmeye başladı. Bugüne kadar birçok ulusal ve uluslararası kurum, ekonomik maliyetlere yönelik tahminlerde bulundu. Konuya dair en detaylı çalışmayı geçtiğimiz cuma günü Cumhurbaşkanlığı Strateji ve Bütçe Başkanlığı açıkladı. Rapordaki hesaplamalara göre, Kahramanmaraş ve Hatay depremlerinin toplam ekonomik maliyeti yaklaşık 2 trilyon TL seviyesinde.

Bu maliyet 103.6 milyar dolara ve GSYH'nin yüzde 9'una karşılık geliyor. 1999 Gölcük depremi sonrası oluşan maddi kaybın yaklaşık 6 katı daha büyük bir maliyetle karşı karşıyayız. "Yüzyılın felaketi" olarak adlandırılan depremlerin 2023'te ekonomik büyümeyi 1 ila 1.4 puan arasında aşağıya çekmesi bekleniyor. Şehirlerin yeniden inşası için devreye girecek kamu harcamalarının tetikleyeceği çarpan etkisiyle beraber ekonomik büyümedeki kayıplar 2024'te telafi edilebilir.

Depremden etkilenen 11 ilin toplam ihracat içeresindeki payı yüzde 8.6 kadar. 2022'de ülkemize gelen yabancıların yüzde 1.4'ü depremden etkilenen illerimizde konaklamış. İhracat ve turizm gelirlerinde oluşacak kayıpların, cari işlemler dengesinde 5 milyar dolar bozulmaya neden olabileceği tahmin ediliyor. Depremle birlikte kamu harcamaları artarken, vergi gelirleri azalacaktır. Bu durumun kamu maliyesine getireceği yükün milli gelire oranının yüzde 2.6'ya kadar yükselme ihtimali var.

CARİ DENGEDEKİ SON GELİŞMELER

Cari işlemler hesabında kötüleşme yaşıyoruz. Ocak ayında cari işlemler dengesi, 9.8 milyar dolar açık verdi. 12 aylık cari açık 51.7 milyar dolara yükseldi. Bu rakam GSYH'nin yaklaşık 5.6'sına karşılık geliyor. Cari açığı artıran bir numaralı unsur, enerji ithalatında faturanın kabarması. Altın ithalatının yeniden yükselişe geçmesi de ithalatı besliyor. Savaş sonrasında Avrupa ülkeleri korkulduğu kadar derin bir durgunluğun içine girmediler. Yine de Avrupa'dan Türkiye'ye gelen siparişler yavaşladı. TL'nin reel bazda değer kazanmasıyla birlikte Türk ihracatçılarının rekabet avantajları eridi. Reel kurdaki bu gelişme, Türkiye'de hanelerin ithal ürünlerin fiyatını görece ucuz görmelerine neden olmaya başladı. Kur artarsa bu ithal ürünleri bu fiyattan bir daha bulamam düşüncesi, ithal ürünlere olan talebi canlı tutuyor. Bu koşullar altında haliyle dış ticaret açığı artıyor. Turizm gelirlerindeki artış, dış ticaret açığındaki yükselişi telafi etmeye yetmiyor. Sonuç olarak cari açık yükseliyor. Yeni ekonomi modelinde katma değerli ihracat öncülüğünde bir büyüme hikâyesi yazmak istiyorsak, öncelikle fiyat üzerinden değil kalite ve ürün çeşitliliği üzerinden vazgeçilmez bir tedarikçi olma yolunda ilerlemeliyiz. Üretim ve organizasyon süreçlerinde daha yenilikçi çözümler üreterek maliyetleri aşağıya çekmeliyiz. Bunlar daha çok orta ve uzun vadeye yönelik yapılması gereken şeyler. Kısa vadede ise enflasyon ile cari denge arasında sıkışıp kalan döviz kurunu kademeli ve makul ölçülerde rahatlamak için ekonomi politikalarını çalıştırmalıyız.

KÜRESEL FİNANSTA YENİ BİR ŞOK DALGASI

ABD'de Silicon Valley Bank'ın (SVB) batışı, büyük bir şok etkisine neden oldu. Amerikalılar durumu kontrol altına almaya çalışsa da finansal piyasalardaki çalkantı sürüyor. SVB'nin ardından Signature Bank da battı. Şu aşamada faturanın 2008'deki Lehman Brothers'ın batışıyla patlak veren küresel finans krizi kadar yüksek seviyelere çıkabileceği öngörülmüyor. Yine de olayın boyutları küçük değil. ABD tarihindeki en büyük üçüncü banka batışından bahsediyoruz. Finansal tsunami, Avrupa kıyılarını da vuruyor. Uzunca bir süredir sıkıntıda olsa da bir şekilde yüzdürülmeye çalışılan Credit Suisse de yeniden alarm vermeye başladı. SVB'nin batışı finansal istikrar ve yönetişimle ilgili şu hususları yeniden hatırlattı:

* Sistematik öneme sahip olmasa da her büyüklükte banka, finansal istikrar için önemlidir. Zira, finans sistemi güven üzerine inşa edilmiş bir yapıdır. Orta ölçekli de olsa birkaç bankanın sorun yaşaması sisteme duyulan güveni aşındırarak finansal istikrarı tehdit edebilir. Bu yüzden regülatörlerin finans sistemindeki her bir aktörün faaliyetleriyle ilgili denetim ve gözetim mekanizmalarını sıkı biçimde yürütmeleri gerek.

* Faiz oranlarını ve para arzını uzun süre optimal seviyelerin altında veya üstünde tutmaya çalışmak, zamanla finansal kesim ve reel ekonomi üzerinde yan etkilere neden olabilir. Yapısal problemleri çözmek yerine kısa ve orta vadeli palyatif çözümlere odaklanarak para politikasını şekillendirmek ilave belirsizlikler ve riskleri tetikleyebilir. Dolayısıyla, geleneksel olmayan para politikaları (2008 krizi sonrası farklı turlarda verilen ve salgın döneminde de kullanılan parasal genişleme gibi) sonlandırılırken bunun zamanı, hızı ve kapsamı titizlikle belirlenmeli ve uygulanmalıdır. Hatta bu tip politikaların gereğinden fazla uygulanmasından uzak durulmalıdır. Bu politikalardan normalleşmeye doğru geçiş sürecini başlatırken olası yan etkiler iyi etüt edilmelidir.