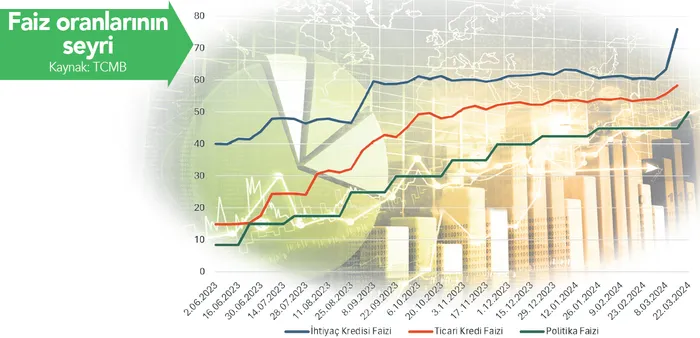

Merkez Bankası 4 Mart haftasında para politikasını sıkılaştırıcı yönde bazı (politika faizi haricinde) ilave adımlar attığında şu satırları kaleme almıştım: "İlave tedbirlere rağmen, enflasyon beklentisinde bozulma emareleri görülür ve kur üzerindeki baskı artarsa o zaman politika faizini bir kez daha devreye sokmak gerekebilir." Merkez Bankası enflasyon ve kurdaki son gelişmelerin kendi baz senaryosu ile uyumlu olmadığına karar verdi. Bu yüzden politika faizini yüzde 45'ten yüzde 50'ye yükseltti. Bu, Merkez Bankası'nın ana oyun planında olmayan bir faiz artışı oldu.

Sekiz aylık faiz artış döngüsü şubatta son bulmuştu. Merkez Bankası'nın bir süre bekle-gör stratejisi ile yola devam edeceği öngörülüyordu. Ana plan buydu. Ama yeni bir faiz artış ihtimali halen masadaydı.

Merkez Bankası, piyasalarda son birkaç haftadır devam eden gergin ortamı dikkate aldı ve faize yönelik ilave hamlesini beklenenden önce gerçekleştirdi. Bu kararı tetikleyen gelişmeleri özetlemeye çalışayım.

SOSYAL MEDYA ETKİSİ

Enflasyon şubat ayında beklentilerden yüksek geldi. Çekirdek enflasyon, manşet tüketici enflasyonunun üzerinde seyrediyor. Hizmet fiyatlarındaki katılık, genel enflasyon eğilimini bozmayı sürdürüyor. Faiz artışının altına yatan nedenlerden biri bu.

Dövizde yaşanan hareketlilik ve bunun enflasyon beklentileri üzerindeki olası yansımaları da faiz kararında daha etkili oldu. Bir süredir piyasalarda döviz kurlarının seçimlerden sonra ani bir yükselme yaşayacağına dair bir hava estirilmeye çalışılıyor. Bu süreçte sosyal medyanın sorumsuzca kullanıldığına şahit olduk. Önceki yazılarımda Mayıs 2023'teki koşullar ile Mart 2024'teki koşulların birbirinden farklı olduğunun altını çizmiştim. Geçen senekine benzer ani bir kur şokuna neden olabilecek bir ekonomik zeminin olmadığına vurgu yapmıştım. Ancak, maalesef süreç 'kendini gerçekleştiren kehanete' doğru savruldu.

KURDA SPEKÜLATİF HAREKETLENME

Dövize yönelik spekülatif talep artışı dışarıdan tetiklenmedi. Son haftalarda dövize yönelik talep önce kurumsal tarafta sonra da bireyler özelinde arttı. Sonrasında yabancı yatırımcılar trende ayak uydurdular. 1-15 Mart haftasında Türkiye'de yerleşiklerin döviz mevduatları 175.5 milyar dolardan 182.8 milyar dolara yükseldi. Aynı dönemde yabancıların hisse senedi ve DİBS üzerinden net çıkışları 900 milyon doları buldu. Merkez Bankası'nın piyasalardaki bu irrasyonel ruh haline cevap vermesi zorunlu hale geldi denebilir. Para politikasındaki son hamle, kur şoku beklentilerinin ekonomik temeli olmadığına yönelik yerinde bir mesaj oldu.

Faiz artışının ilave maliyetleri olacak. Bu, kaçınılmaz. Ticari kredi faizleri yüzde 50-60 bandında kalmaya çalışıyordu. Ama şimdi ticari kredi faizlerinin yüzde 70'e doğru hareket etmesi muhtemel. Kredi faizlerindeki artışlar tüketici kredilerini de etkileyecek. Enflasyonu kontrol altına almak için topyekûn bir mücadele gerektiriyor. Bunun için öncelikle sıkı para politikasına ihtiyacımız olduğu doğru. Ama sıkı para politikası fiyat istikrarı için gerekli olmakla birlikte yeterli koşul değildir. Maliye politikası ve yapısal reformlar para politikasını tamamlamalı. Bunların yanı sıra reel sektörün ve hanelerin sabırlı ve ihtiyatlı davranarak sürece katkı vermeleri şart. Şirketlerin ve bireylerin beklenti ve davranışları da çok belirleyici. Sosyal medyada ideolojik saiklerle yapılan yorumları dikkate alıp spekülatif motivasyonla dövize yönelmek, enflasyonu düşürmenin maliyetini artırır. Spekülatif döviz hamlelerinden kaçınmadığımız ve fiyatlama davranışları normalleşmediği müddetçe enflasyonla mücadele kolay olmaz.