Merkez Bankası'ndan döviz kurlarındaki hareketlilikle ilgili yeni açıklama geldi.

Buna göre;

Finansal istikrarın desteklenmesi ve piyasaların etkin işleyişinin sürdürülmesi amacıyla kararlar alındı.

Türk Lirası likidite ve döviz likidite yönetimi için tedbirler alındı.

Döviz depo limitleri 20 milyar euroya çıkartıldı.

Bankaların ihtiyaç duyduğu tüm likidite karşılanacak.

Merkez Bankası'ndan dolara son dakika flaş müdahale

I. Türk lirası likidite yönetimi:

1) Merkez Bankası tarafından gün içi ve gecelik vadedeki hazır imkânlar çerçevesinde bankalara ihtiyaç duydukları tüm likidite sağlanacaktır.

2) Türk lirası işlemler karşılığında alınan teminatların iskonto oranları tür ve vadelerine göre güncellenerek bankalara teminat yönetiminde esneklik tanınacaktır. Söz konusu düzenleme ile bankaların mevcut serbest teminatlarının iskonto edilmiş değerinde yaklaşık 3,8 milyar TL tutarında artış olması öngörülmektedir.

3) Bankaların Türk lirası işlemleri için kullanabilecekleri teminat döviz depo limitleri 7,2 milyar Euro seviyesinden 20 milyar Euro'ya çıkarılmıştır.

4) 2018 Yılı Para ve Kur Politikası metninde yer aldığı üzere, temel fonlama aracı olan 1 hafta vadeli repo ihalelerine ilave olarak ihtiyaç duyulan günlerde geleneksel yöntemle 91 güne kadar vadeli repo veya depo satım ihalesi açılabilecektir.

5) Bankacılık sistemi fonlama ihtiyacının yüksek olduğu günlerde vadeleri 6 – 10 gün arasında olmak kaydıyla farklı vadelerde birden fazla repo ihalesi açılabilecektir.

6) Bankaların teminat yönetimine esneklik kazandırılması amacıyla, 1 hafta vadeli repo ihalelerinde kazanan tekliflerin bir bölümünün veya tamamının, bankalar tarafından talep edilmesi halinde repo işlemi yerine aynı faiz oranı ve vade ile Bankalararası Para Piyasasında depo işlemi olarak sonuçlandırılmasına imkân tanınacaktır.

Erdoğan Turan: Şuanda kur tarafında yaşananlar bariz manipülasyondur"

II. Döviz likidite yönetimi:

1) Bankalar bir hafta vadeye ek olarak bir ay vadeyle de döviz depo imkânından yararlanabileceklerdir.

2) Merkez Bankası döviz depo piyasasındaki aracılık faaliyetlerine yeniden başlayacaktır. Bu çerçevede, Döviz ve Efektif Piyasaları Uygulama Talimatı ile belirlenen kurallar doğrultusunda döviz depo piyasasında bankalar Merkez Bankası aracılığı ile birbirlerinden borç alıp verebileceklerdir.

3) Bankaların döviz deposu almak üzere de kullanabilecekleri yaklaşık 50 milyar ABD doları seviyesindeki mevcut limitleri gerektiğinde artırılabilecek ve kullanım şartlarında iyileştirmeye gidilebilecektir.

4) Bankalar Döviz ve Efektif Piyasalarında kendilerine tanınan limitler dahilinde döviz karşılığı efektif işlemleri yoluyla Merkez Bankasından efektif temin edebileceklerdir.

Piyasa derinliği ve fiyat oluşumları yakından takip edilecektir. Gerekli görülmesi halinde, finansal istikrarı korumaya yönelik ihtiyaç duyulacak tüm önlemler alınacaktır.

BİR AÇIKLAMA DAHA

Merkez Bankası'ndan bir açıklama daha geldi. Merkez Bankası'ndan yapılan açıklamada ''Zorunlu Karşılıklara İlişkin Basın Duyurusu'' başlığı altında yer alan açıklamada ''Türk lirası zorunlu karşılık oranları tüm vade dilimlerinde 250 baz puan indirilmiştir. Değişiklik ile finansal sisteme yaklaşık 10 milyar TL ve 6 milyar ABD doları ile 3 milyar ABD doları tutarında altın cinsinden likidite sağlanmış olacaktır'' denildi.

Açıklamada şu ifadelere yer verildi:

''Finansal piyasaların etkin işleyişinin desteklenmesi ve bankalara likidite yönetiminde esneklik sağlanması amacıyla;

• Türk lirası zorunlu karşılık oranları tüm vade dilimlerinde 250 baz puan indirilmiştir.

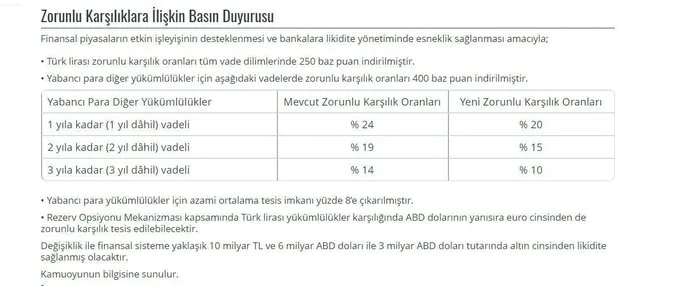

• Yabancı para diğer yükümlülükler için aşağıdaki vadelerde zorunlu karşılık oranları 400 baz puan indirilmiştir.

• Yabancı para yükümlülükler için azami ortalama tesis imkanı yüzde 8'e çıkarılmıştır.

• Rezerv Opsiyonu Mekanizması kapsamında Türk lirası yükümlülükler karşılığında ABD dolarının yanısıra euro cinsinden de zorunlu karşılık tesis edilebilecektir.

Değişiklik ile finansal sisteme yaklaşık 10 milyar TL ve 6 milyar ABD doları ile 3 milyar ABD doları tutarında altın cinsinden likidite sağlanmış olacaktır.

Kamuoyunun bilgisine sunulur.''